-

【大師講堂】保護主義興起 布雷頓森林何去何從?

2025-06-05 07:00 -

【大師講堂】世界貿易組織的理念先驅 布雷頓森林步入黃昏

2025-06-04 07:00 -

【大師講堂】山巔之城光芒不再 消逝中的美國軟實力

2025-06-03 07:00 -

【大師講堂】全球債務風暴風雨欲來 各國應重拾「40-60警戒線」

2025-06-02 07:00 -

MUME推出全新春夏菜單「十年經典回顧」!重現代表作融合新技法

2025-06-01 09:00 -

鄧聿文專欄:中共是否可以被打敗

2025-06-01 07:00 -

湯名暉:台灣半導體可協作美中「相互再保證」

2025-06-01 07:00 -

鄉民的民族大哉問(之6):「中國」跟清末革命、現代國家形成的交互關係?

2025-06-01 07:00 -

日債劇烈波動引發的全球政府債券風險

2025-05-31 07:00 -

從貿易網絡性初探非紅供應鏈的可行性

2025-05-31 07:00

-

【大師講堂】保護主義興起 布雷頓森林何去何從?

2025-06-05 07:00 -

【大師講堂】世界貿易組織的理念先驅 布雷頓森林步入黃昏

2025-06-04 07:00 -

【大師講堂】山巔之城光芒不再 消逝中的美國軟實力

2025-06-03 07:00 -

【大師講堂】全球債務風暴風雨欲來 各國應重拾「40-60警戒線」

2025-06-02 07:00 -

MUME推出全新春夏菜單「十年經典回顧」!重現代表作融合新技法

2025-06-01 09:00 -

鄧聿文專欄:中共是否可以被打敗

2025-06-01 07:00 -

湯名暉:台灣半導體可協作美中「相互再保證」

2025-06-01 07:00 -

鄉民的民族大哉問(之6):「中國」跟清末革命、現代國家形成的交互關係?

2025-06-01 07:00 -

日債劇烈波動引發的全球政府債券風險

2025-05-31 07:00 -

從貿易網絡性初探非紅供應鏈的可行性

2025-05-31 07:00

危機在美元體系「信用根基」

雪崩前的微震:川普用5.8兆圍堵的不是債,是信心崩潰的臨界點

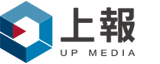

2025年4月,美債市場劇烈震盪,猶如一座積雪已久的山頭。當全球還在計算風速、研究雪層厚度時,一道來自白宮的政治震波,讓整座山開始鬆動。

4月9日,川普將對中國商品的關稅從54%直接推升至145%。這一刀,不只是貿易戰的再升級,更是對全球資本市場投下的信任挑戰。10年期美債收益率從3月底的4.2%升至4月14日的4.68%,觸及年內高點。市場開始囁嚅:下一波崩潰會從哪裡來?

小震撼,大雪崩:中國賣債不是主因,但足以成為導火線

許多人第一時間將矛頭指向中國,傳出可能拋售500億美元美債,引發市場恐慌。但事實上,中國雖然仍是第二大持有國,持有約7,980億美元美債,佔整體市場僅2%。這點規模,尚不足以單獨引發雪崩。

真正的關鍵,是市場已經堆滿高槓桿與自我懷疑——這讓原本無害的震動,變成臨界性的崩解。就像雪崩從不是因為某片雪花太重,而是它落在了早已鬆動的斷裂點上。

對沖基金透過basis trade操作(現貨買債、期貨放空、放大槓桿)紛紛踩線,面對波動不得不斷頭清倉。多家高槓桿基金因無法應對保證金追繳,被迫拋售美債,引發一連串「forced sell-off」,形成「財富自我消滅的閉環」。

更深層的隱憂:全球資金流與結構性信任正在斷裂

這場危機的根源,不只是價格波動,更來自全球資金流的結構性轉向。

過去的美元循環建立在這樣的邏輯上:中國、日本、韓國等貿易順差國,把出口賺來的美元回流投入美債,既穩定本國匯率,也穩定全球利率基準。但川普的高關稅政策,意圖降低這些國家的順差規模,也改變了美元的回流邏輯。

當這些國家的美元預期流入下降,對美債的配置需求也同步萎縮。這不是短期避險,而是長期結構性需求的斷裂。這樣的改變,猶如雪崩山腳下的地基開始慢慢崩解,市場的長期信心因此鬆動。

危機不只是債市,而是美元體系的信用根基

黃金價格在4月14日觸及每盎司3,245美元的歷史高點,美元指數則從4月9日的105.1下滑至103.8,資金集體逃離美債與美元部位。美國30年房貸利率也在同週升至7.4%,刷新2023年高點,美國中產階級的貸款壓力再度上升。

ps.美國十年期公債不只是政府借錢的工具,其收益率作為基準,與美國的房貸利率和企業信貸成本高度相關。美債利息上升通常會推高借貸成本,對美國消費與投資形成類似隱形加稅的效應。

預算藍圖:短期的糖衣,長期的毒藥?

4月10日,國會以216比214票通過川普5.8兆美元預算藍圖,看似提供了市場穩定訊號,實際上卻推高了美國總債務至36.4兆美元,占GDP比重達到120%。

CBO警告,若國會未及時通過債限調整,美國最快6月面臨技術性違約。川普希望用這筆預算打經濟戰、政治戰、全球供應鏈戰,但國內對債務可持續性的疑慮,正在成為市場另一層風險。

結語:這場危機,不是中國點燃的,而是美國信心自己崩解的

這次的震盪不是外力衝擊,而是內部結構疲弱的必然回聲。市場真正懼怕的,不是北京賣了多少債,而是華盛頓還能撐多久?

川普此刻像是在雪崩山腳下堆築土牆的最後一人。他不是在穩定債市,而是在爭取更多時間,讓政治博弈繼續下去。

真正的問題是——當這場崩解擴散到全球信心鏈時,誰來扛住下一場雪崩。

以下是為三張圖說,簡潔明了地概述每張圖表的內容與意義,並與2025年4月的美債危機情勢相聯繫:

對長期從事金融投資的人來說,美債與美元一直被視為「無風險資產」的基石。然而在台幣利率偏低的環境中,市場普遍採取「借台幣、換美元、買美債,再抵押加碼」的利差槓桿策略。其基本邏輯是用穩定資產創造無風險利差——初期約2%至3%,透過三輪抵押放大槓桿後,報酬率可拉升至6%至8%。在風平浪靜的日子裡,這種策略幾乎被視為「穩賺不賠」。

但這次,美債價格重挫、美元急貶,無風險資產變成高風險陷阱,槓桿反噬,踩空的人措手不及,許多交易被迫平倉,連帶拖累整體流動性。所謂的「信用根基」,從不是靜態的制度設計,而是動態的市場信念。一旦信心潰散,過往的避險天堂,反成風暴中心。(本文轉載自作者臉書/作者為孔雀魚數位科技董事長)

- MUME推出全新春夏菜單「十年經典回顧」!重現代表作融合新技法

- 【人生逍姚遊】EP60 新年必看!2025星座與生肖運勢一次說給你聽 新春開運全攻略,轉運祕笈原來這麼簡單?

- 【內幕】「罷瑤」領銜人變更同意書回收達標 二階連署仍卡關差萬餘份

- 【有片】國軍首射「海馬斯」多管火箭 實彈震撼九鵬基地引軍事迷驚呼

- 【大師講堂】世界貿易組織的理念先驅 布雷頓森林步入黃昏

- 【內幕】府院高層520前曾研議內閣局部改組 怕衝擊大罷免才打消念頭

- 無人機軍備賽開打!巴基斯坦向中國土耳其靠攏、印度狠砸142億添戰力

- 【藍罷免民調】非綠「反罷」投票率差一大截 小草續觀望僅3成5願投不同意

- 【大師講堂】保護主義興起 布雷頓森林何去何從?

評論熱門關鍵字

評論

世代傳媒股份有限公司

信箱:service@upmedia.mg

電話:+886 (2) 2568-3356

傳真:+886 (2) 2568-3826

地址:新北市新店區寶橋路188號8樓

探索網站

地址:新北市新店區寶橋路188號8樓

電話:+886 (2) 2568-3356

傳真:+886 (2) 2568-3826

e-mail:service@upmedia.mg

關注我們的報導社群

提供新聞:news@upmedia.mg

投書評論:editor@upmedia.mg

客戶服務:service@upmedia.mg

廣告合作:ad@upmedia.mg

30.8°C

30.8°C